株式会社オルツとは

オルツはパーソナルAI(P.A.I.)の開発を目指す企業です。同社の有価証券報告書によると,パーソナルAIとは「個人の記憶の永遠化・意思の再現・個人の価値の最大・永遠化により自律社会の実現を加速させるパーソナル人工知能」と記載されています。

パーソナルAIの実現により,個人の頭脳(クローン)をクラウド上に配置して,そのクローンがデジタル作業を担うことができると書かれております。

同社は2014年11月に設立されました。2024年10月には東京証券取引所グロース市場に上場を果たします(証券コード:260A)。設立後わずか10年足らずで上場を達成します。しかし,2025年7月に過去の決算で計上した売上高のうち最大で9割が過大計上によるものだったと発表し,2025年8月に上場廃止となりました。

上場後,1年たたずに上場廃止となった企業です。

結論

- オルツはパーソナルAI開発を目指す企業で,主力製品は会議録自動生成サービス「AI GIJIROKU」。

- 2024年に上場,2025年に粉飾決算が発覚し上場廃止。売上の最大9割が虚偽だった。

- 売上や広告宣伝費を水増しする循環取引を通じて不正会計を行っていた。

- 創業者は株価急落前に株を売却できるタイミングが存在し,結果的に創業者利益を獲得した可能性がある。

主要製品

パーソナルAIの開発を最終目標に掲げる同社ですが,主要製品は会議録自動生成サービス『AI GIJIROKU』です。AI GIJIROKUは会議議事録作成等の業務を代替し,各会議結果及び経緯等をデータ化し可視化する製品です。

同社の2024年12月(第11期)の売上高は6,057百万円(約60億円)です。このうち,AI GIJIROKUは5,331百万円(約53億円)と,売上高の88%をAI議事録ソフトが占めております。

有価証券報告書の中にはさまざまな製品が紹介されておりますが実質的にはAI議事録のソフトで稼いでいる会社です。パーソナルAI技術も開発段階ですので,売上高への貢献は限定的です。

業績の推移

同社の第11期有価証券報告書(自2024年1月1日 至2024年12月31日)をもとに業績を確認します(2022年12月の広告宣伝費は有価証券届出書(新規公開時)の数値)。なお,当有価証券報告書は粉飾された虚偽の会計数値で構成されております。金額の単位は百万円です。

損益計算書を確認します。

| 売上高 | 広告宣伝費 | 最終損失 | |

|---|---|---|---|

| 2024年12月 | 6,057 | 4,580 | △2,694 |

| 2023年12月 | 4,111 | 3,771 | △1,498 |

| 2022年12月 | 2,666 | 2,678 | △670 |

| 2021年12月 | 955 | △384 |

まず,2021年から2024年にかけて売上高が急増していることが分かります。例えば2021年から2022年に売上高が2.8倍程度増加しています。2022年から2023年には1.5倍,翌年は1.47倍となっております。

次に,多額の広告宣伝費を計上しております。2022年は売上高を上回る広告宣伝費を計上しております。2023年も売上高とほぼ同額を広告宣伝費に費やしております。

最後に,最終利益は毎年赤字となっております。赤字幅も年を追うごとに拡大していることが分かります。

次に,キャッシュ・フロー計算書を見ていきます。

| 営業CF | 投資CF | 財務CF | |

|---|---|---|---|

| 2024年12月 | △2,419 | △625 | 5,445 |

| 2023年12月 | △1,688 | △280 | 1,123 |

| 2022年12月 | △781 | △1 | 3,510 |

営業CFはマイナスです。

本業でキャッシュが流出している状況ですが,事業を存続させられているのは財務CFが一貫してプラスであるためです。主に投資家からの出資を通じて資金を獲得しております。

2022年5月にシンガポール系の機関投資家から約42億円の資金調達を実施と沿革に記載されておりますので,機関投資家が同社の株式を取得したことが示唆されます。

2023年には近鉄ベンチャーパートナーズ,ヒューリックスタートアップ1号投資事業有限責任組合,UB Ventures,キーエンス,AGキャピタルなどから約19億円の資金調達を行っています(出典:https://ledge.ai/articles/alt_funding)。

2024年10月に上場を果たしており,その年のキャッシュ・フロー計算書に株式の発行による収入が4,377百万円(約44億円)計上されております(新株発行による株式の増加が8,850,000株,公募価格が540円なので,IPOに伴う個人投資家からの資金流入が大部分)。

機関投資家,個人投資家ともに同社の将来の成長に期待し,代表取締役社長である米倉千貴氏が描くビジョンに共感して資金を出資したのです。

不正会計の影響

2025年4月25日,同社は第三者委員会の設置及び2025年12月期第1四半期決算短信の開示延期を公表しました。理由は売上高の過大計上の可能性が認められたためです。

2025年7月29日,第三者委員会の調査報告書を公表しました。公表内容は驚くべきものでした。

| 売上高(公表) | 影響額 | 売上高(実際) | 粉飾の割合 | |

|---|---|---|---|---|

| 2024年12月 | 6,057 | 4,983 | 1,074 | 82.3% |

| 2023年12月 | 4,111 | 3,742 | 369 | 91.0% |

| 2022年12月 | 2,666 | 2,435 | 231 | 91.3% |

| 2021年12月 | 955 | 747 | 208 | 78.2% |

まず売上高の影響です。売上高(公表)は,有価証券報告書に記載された金額です。影響額は粉飾決算によって作り上げられた売上高です。

売上高(実際)は粉飾決算の影響を除いた売上高です。公表した売上高の大部分が粉飾で作られたものであると判明しました。2022年,2023年はなんと売上高の90%超が不正な会計処理によって計上されたものでした。

次に広告宣伝費の影響です。広告宣伝費(公表)は,有価証券報告書に記載された金額です。影響額は粉飾決算によって作り上げられた広告宣伝費です。

| 広告宣伝費(公表) | 影響額 | 広告宣伝費(実際) | 粉飾の割合 | |

|---|---|---|---|---|

| 2024年12月 | 4,580 | 4,412 | 168 | 96.3% |

| 2023年12月 | 3,771 | 3,646 | 125 | 96.7% |

| 2022年12月 | 2,678 | 2,627 | 51 | 98.1% |

広告宣伝費(実際)は粉飾決算の影響を除いた宣伝費です。割合をみると95%以上が粉飾であり,実際にはほとんど広告宣伝活動を行っていなかったことが分かります。

循環取引

不正会計の方法は循環取引です。循環取引とは,「複数の企業が共謀して商品の転売や役務の提供を繰り返すことにより,取引が存在するかのように仮装し,売上や利益を水増しする行為の総称です」(日本公認会計士協会)。

https://jicpa.or.jp/business/ipokansa/awareness.pdf

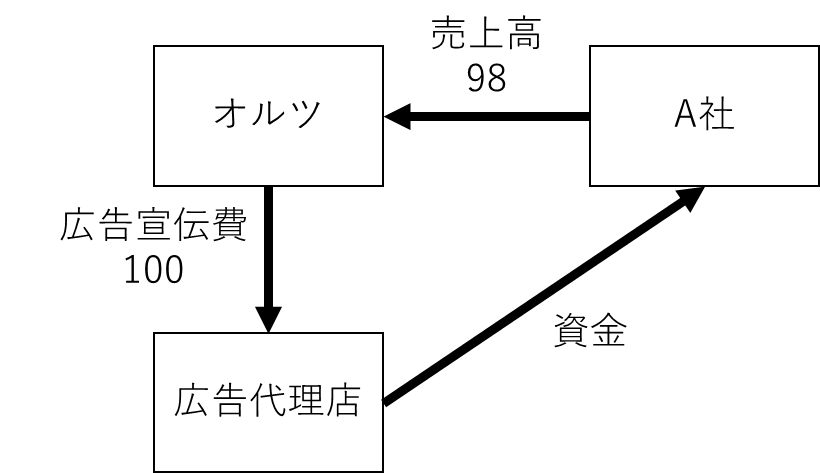

図は不正会計の方法の概略図を示したものです。オルツは広告宣伝費という名目で広告代理店に対して100の資金を支払います。

広告代理店はオルツから受け取った資金の大部分をA社に流します。

A社はオルツからAI GIJIROKU(AI議事録)のライセンスを広告代理店から受け取った資金を使って購入します。図では例としてオルツに払い込まれた資金(売上高)を98としています。

図のようなスキームを使うと,広告宣伝費と売上高がともに増加することになります。有価証券報告書でこれらの費目が増加していた理由は循環取引にあります。

誰が損をしたのか

粉飾決算によって損をしたのは株主です。上場時の株価(終値)は1株585円でしたが,2025年8月26日の株価は8円です。上場してから株式を保有し続けている株主は粉飾決算による損失を被ったと言えます。

2025年7月28日に代表取締役を辞任した米倉千貴氏は2024年12月31日時点で6,000,000株を保有しておりました。IPOの際にロックアップがかかるので株式を180日間売却することはできません。株の売却が可能になったのは2025年4月9日以降です。この時点の同社の株価は399円ですので米倉千貴氏は約24億円の時価総額がある株式を保有していたことになります。

2025年4月25日に第三者委員会設置を公表してから株価は急落して5月1日には113円になります。

最新の有価証券報告書が提出されていないので大株主の状況を取得することはできませんが,創業者が株価急落前に株式を売却する余地があります。

代表取締役交代と民事再生法適用

第三者委員会報告書が公表された2025年7月28日に代表取締役を辞任した米倉千貴氏に代わって,取締役CFOを務めていた日置友輔氏が新たに代表取締役社長に就任しました。

同社は2025年7月30日開催の取締役会において民事再生手続きの開始を行うことについて決議し,同日に東京地裁に民事再生法の適用を申請しました。

翌日の7月31日にも取締役会を開催し,2025年9月3日に臨時株主総会を開いて日置友輔氏が取締役を辞任する手続きをとると発表しました。

2025年8月6日に民事再生手続きの決定を受けました。負債は6月末時点で24億円です。

同社は東京地方裁判所の監督のもと事業を継続します。自力での再建は困難と判断し,「スポンサー支援による再生」を目指しております。

民事責任の追及

不法行為を規定してる民法709条に基づいて,損害を被った者は虚偽表示を行った企業に対して損害賠償請求を行うことがあります。

日本経済新聞2025年8月25日の記事で,同社の不正会計によって株価が大幅に下落し損害を被ったとして,株主88人が損害賠償請求を行うという報道がありました。総額3億円の損害が生じたとし,株主が被った損害を同社への債権とみなして請求します。

また,同年10月8日の記事では,ベンチャーキャピタルや主幹事証券など計8社が合計で10億円の損害賠償を請求していることが明らかになりました。

刑事責任の追及

共同通信の報道によると,東京地検特捜部が旧経営陣らを任意で事情聴取したことが2025年10月8日に関係者への取材で分かりました。東京地検特捜部は金融商品取引法違反の疑いがあるとみております。

任意の事情聴取を受けた前代表取締役日置友輔氏は「事実は違う。知らない」と容疑を否認していました(https://www.jiji.com/jc/article?k=2025101000163&g=soc)。

同年10月9日,東京地検特捜部は同社の元代表取締役以下4名を逮捕しました。

10月11日の報道で,創業者であり元代表取締役であった米倉千貴氏は東京地検特捜部の調べに対し,容疑を認めていると報じられております。

10月28日には、証券取引等監視委員会が、米倉千貴氏ら4人と、法人としての同社を金融商品取引法違反容疑で東京地検特捜部に刑事告発しました(刑事告発とは、被害者以外の第三者が、捜査機関に反則事実を申告して犯人の処罰を求める意思表示のことです)。

証券取引等監視委員会のHPには「株式会社オルツに係る虚偽有価証券届出書等提出事件の告発について」というタイトルで告発の対象となった反則事実を発表しております。

証券取引等監視委員会は、虚偽の損益計算書が記載された有価証券届出書を関東財務局の同財務局長に提出した点、および虚偽の損益計算書が記載された有価証券報告書を同財務局長に対して提出したことを反則事実に認定しております。

虚偽と認定された売上高は以下のとおりです。第三者委員会報告書で公表された虚偽の売上高とほぼ同じ金額となっております。

| 法定開示書類 | 期間 | 虚偽の売上高 | 実際の売上高 |

|---|---|---|---|

| 有価証券報告書 | 2024年1月-12月 | 60億5728万8000円 | 10億9000万1000円 |

| 有価証券届出書 | 2024年1月-6月 | 28億4400万6000円 | 4億9777万2000円 |

| 有価証券届出書 | 2023年1月-12月 | 41億1199万5000円 | 3億9641万2000円 |

| 有価証券届出書 | 2022年1月-12月 | 26億6607万4000円 | 2億4310万6000円 |

金融商品取引法は経理の状況を適当なものとして記載することを要求しております(24条1項)。具体的には貸借対照表,損益計算書,株主資本等変動計算書,キャッシュ・フロー計算書及び附属明細表の記載を求めます。

これらの書類に虚偽の記載等があった場合,金融商品取引法は課徴金制度と刑事罰を設けております。

課徴金制度は課徴金の賦課制度のことであり,違反者に対して金銭の納付義務を課す措置です(金融商品取引法第6章の2,第百七十二条の二)。

刑事罰は,最高10年の拘禁刑又は1,000万円の罰金であり,行為者が法人などの役員等であって,その法人等の業務・財産等に関して特定の違反行為をした場合には,その行為者のみならず,法人等にも罰金が科されます(金融商品取引法第8章,第百九十七条)。

東京地検特捜部による起訴

2025年10月29日に、東京地検特捜部が金融商品取引法違反罪で旧経営陣の4人と、法人としての同社を起訴しました。

起訴内容によると、米倉氏ら4人は共謀し、オルツの2022年12月期(2022年1月-12月)から24年6月中間期(2024年1月-6月)について計約84億円の架空売上高を計上した虚偽の有価証券届出書を同年9月に関東財務局に提出し、株式を募集したとされます。

東証グロース市場に上場後の2024年12月期(2024年1月-12月)では、実際の売上高が約10億9000万円であるなか、売上高が約60億5700万円と虚偽表示のある有価証券報告書を提出しました。

粉飾した売上高の合計は約111億円(111億583万8000円)です。証券取引等監視委員会が認定した虚偽表示の売上高の金額をもって、東京地検特捜部が起訴したことがわかります。

コメント